決算・税務申告・節税・相続のことなら、千葉県千葉市の田代会計事務所にお任せください。

平成5年開業の豊富な経験と高い技術

〒260-0004 千葉市中央区東本町7−2

記事は掲載当時の税法に基づいております

043-224-3618

営業時間 | 9:00~17:30(土日祝を除く) |

|---|

お気軽にお問合せください

税務調査に強い税理士

税理士の知識と経験により税務調査の結果(追徴課税の金額や修正申告なしの是認等)に大きな違いが出ることが多いと考えられます。

税務署の調査官の言いなりになって、指摘事項に反論できない税理士や、税務調査立会の経験が少ない税理士と、税務調査の立会経験が豊富な税理士で、会社や事業主の側に立って粘り強く税務署と交渉してくれる税理士との差は明らかに違ってくることと思います。

税務調査とは国税局や税務署の調査官が会社や個人事業主に直接接触、臨場し、帳簿や取引記録等を調査し、法人の申告内容や、個人事業主の確定申告等がその経済活動通りに、税法の規定に基づき正しく申告されているか否かの「事実認定」を行う作業と考えられます。その場合、必要であれば会社や事業主だけでなく、取引銀行や取引先等にも調査が及びます。

税務調査に強い熟練した税理士とは

1.税務調査の立会経験が豊富な税理士は税務調査に強い

税務調査は立会経験と、課税庁で自らが調査官として調査を行った経験等によって培われていくものです。

法人税、所得税、相続税等の税法の知識も必要ですが、それだけではとても熟練した調査官に反論することはできません。

税法の試験に合格しただけではペーパードライバーと変わりません。試験勉強と実際の業務との間には大きな違いがあります。

2.税務調査前の対策がしっかりしている税理士

税務調査で一番問題となりやすいのが「事実認定」です。一定の事実認定をもとに、税法が適用され課税がなされます。事実認定は、税金を課税する側の税務署の視点と、税金を払う側の納税者の視点が真っ向から対立する場面になります。

税務調査では完全なクロ、完全なシロだけではなく、多くのグレーゾーンが存在します。このグレーゾーンをどのように事実認定するかが納税者と当局との見解が分かれるところです。このような「事実認定」を有利にするためには、社内文書、契約書、稟議書、様々な証拠資料、疎明資料の作成が必要になります。

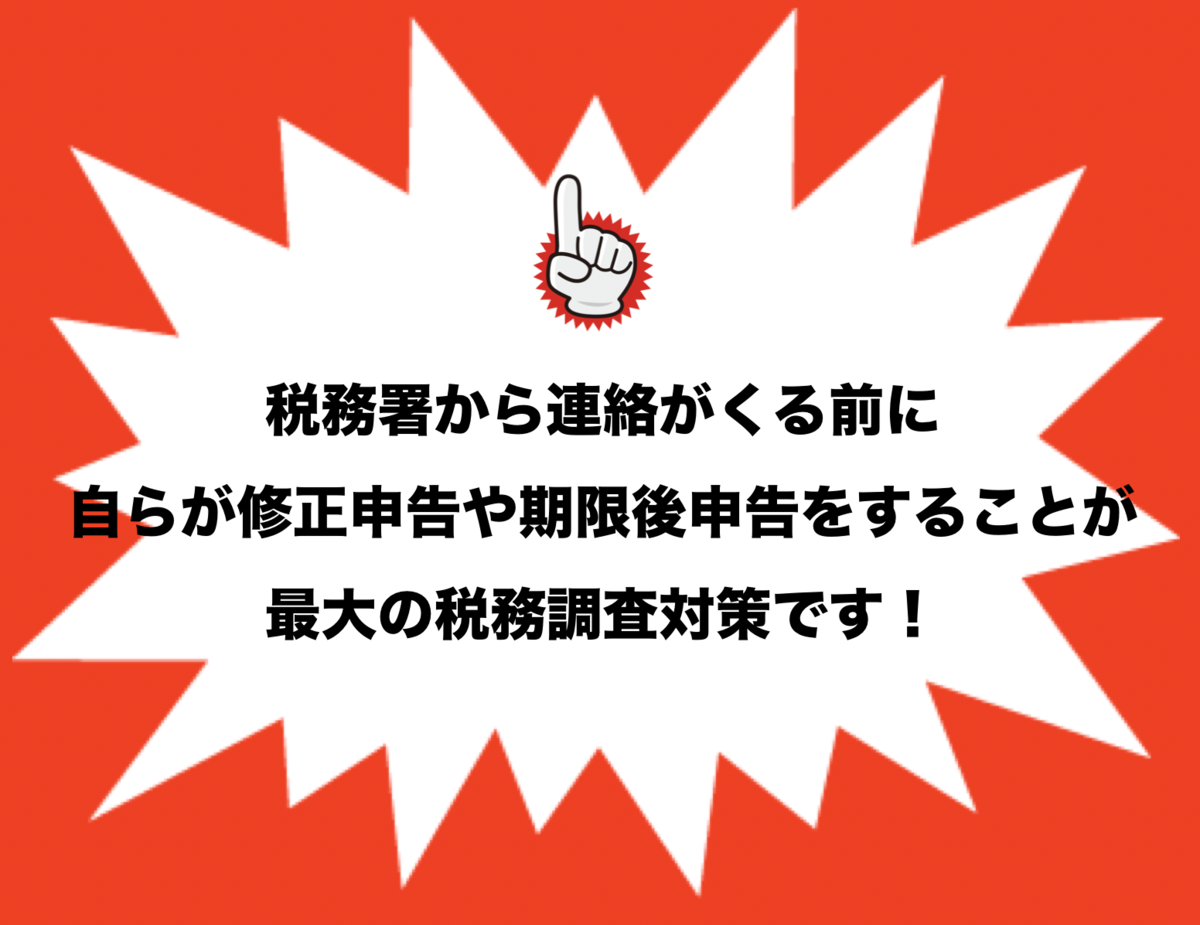

税務調査は、税務署から連絡が来て慌てるのではなく、日頃からの一般事務はもとより、経理、税務処理の場面でその都度、いつ税務署から調査を受けても大丈夫なように準備をしておくことが大切です。

税務調査に強い税理士なら、顧問先の相談に対して、税務調査でも否認を受けないような証拠資料の作成もアドバイスをいたします。

3.会社や事業主の立場に立って

調査官と折衝、交渉ができる税理士

税務調査で調査官から指摘のある事項は全て税法に基づいて誤った処理をしている事項とは限りません。税務署の調査官の主な仕事は、税金を追徴課税し、修正申告を提出させることです。会社や事業主は税法の認められた範囲で節税をしたいというのが本音ではないでしょうか。当然立場の違いから利害の対立があります。

調査官の主張が税法に照らして正しいのか否か。(前提として事実認定が正しいか)

調査官の言っていることがすべて正しいわけではありません。

明らかに売上除外等、誰が見ても納税者が悪い(クロ)の場合以外、グレーゾーンが多く存在します。立場の違い、税法の解釈の違いにより白黒決着のつかない税務処理、会計処理が存在します。

このような場合に納税者に有利な国税不服審判所の裁決や裁判所の判決を熟知している税理士であれば、これらの判決を示した上で税務調査官と交渉、折衝をします。

税務署の調査の手順を熟知していれば、調査官との落としどころ、妥協点をさぐることもできます。

調査官の指摘に対してどこまで認め、どこからは認めないのか、一定の修正申告を出した方が納税者にとって有利な結果になるのか否か。

修正申告に応じなかった場合に、税務署が更正もしくは決定をできるだけの資料や証拠があるのか等を総合勘案の上で調査の結論にたどりつくことができます。

4.税法だけでなく会社法や民法に詳しい税理士

税務は様々な経済取引に課税を行うが、その取引の解釈は民法や会社法によります。会社法や民法という一般法を前提として税法が適用されます。

税務調査の際に「契約書」がありますかとよく聞かれることがあります。また、社内の意思決定である「稟議書」「取締役会の議事録」を見せて下さいとも言われます。また、実際の確認をされることもあります。これらの契約書等の書面は税法を意識した上で正しく作られていれば税務調査の中で会社や事業主にとって有利に働くことが多くあります。逆にその作成の仕方によっては税務調査で致命傷になることもあります。

土地を借りたり貸したりする際の契約も同様です。これらを熟知している税理士は税務調査に強い税理士です。

各種取引に関してはその説明の仕方、証拠の有無によって事実認定が変わってくることがあるのです。

5.顧問先以外からの税務調査の相談にも応じる税理士

顧問先であれば会社の業務内容や特徴、会計データの内容についても知っているためどんな点が問題になりやすいかもすぐに判断ができます。

顧問先以外の会社や事業主から「来週税務調査が来ることになった。どうしたらよいのか。」という相談があった場合、会社の内容も経理処理が適切になされているか否かもわからないため、そのような相談には応じていないと断ってしまう税理士も多いと聞きます。

しかし、税務調査に強い税理士であれば相談者の実情をよく確認し、過去の申告の状況等を見た上でどのようにしたらよいか適切なアドバイスができます。総勘定元帳が作成されていて領収書等もきちんと整理されている事業主の方と、帳簿も領収書もない事業主とでは税務調査の対策も全く異なります。

また、業種や売上の規模によって税務調査のやり方も違ってきます。様々な税務調査に適切にアドバイスができる、初めての相談者にも適切な税務調査対策ができるのが税務調査に強い税理士と考えられます。

6.税務調査の立会件数だけでなく

質の高い多様な立会を行っている税理士

税務調査に強い税理士ならば年間50件以上の相談や立会を行っているのが普通です。また、税務調査に携わって経験も長い方が多いと思います。

ただ、売上規模の小さい事業主や、小規模法人ばかりのワンパターンの税務調査の立会経験や、立会件数だけが多くても税務調査に強いとは言えません。多種多様な税務調査に対応できる税理士が税務調査に強いと考えられます。

- 税務署の一般部門の税務調査(個人課税部門の所得税、相続・譲渡所得税の資産税、法人税等)多くの税理士は一般部門の法人税、所得税の関与先の税務調査の立会い経験しかない場合が多いと考えられます。

- 個人事業主で売上の過少申告、帳簿もなく領収書もない場合の税務調査

- 特別国税調査官による法人税、相続税等の税務調査の立会

- 相続税等の大口案件で所轄の税務署以外の「広域特別調査官」が行う税務調査

- 法人税、所得税、相続税等を総合的に調査を行う「総合特別国税調査官」部門(3-4名がチームになる)の税務調査の立会

- 国税局資料調査官による(数十名がチームになる)かなり強烈な税務調査の立会

査察よりも厳しく、泣く子も黙る料調による強制調査に近い任意調査も、長期間に渡り税務調査になりましたが結果として追徴課税は殆どありませんでした。これは非常に稀な例だと考えられます。

- 取引記録が電子データで保存されている会社の税務調査

- 売上高が数十億規模の、経理部門もしっかりしている会社の税務調査

- 海外にも支店を有し、海外との取引について、移転価格税制や寄付金についての税務調査

- 名義預金や名義株を巡っての相続税の税務調査

- 金、地金の帰属を巡っての相続税の税務調査

- 地積規模の大きな宅地等(旧広大地)、土地の評価の争いのある相続税調査

- 相続で遺留分について部分合意があった場合の税務調査

以上はほんの一例ですが、当税理士事務所で全て経験をし、納税者の納得のいく結果を出した税務調査です。

7.会社や事業主等の依頼者に対して

納得のいく説明をしてくれる税理士

税務調査に対して、調査官からの指摘が正しいのかどうか税務調査の経験がない事業主や、新設法人の経営者の方は、判断が難しいと思います。税務に関する知識がある程度ないと判断ができませんし、調査官の意図するところもわからないケースが多いと考えられます。一般的な税務調査で指摘されることなのか、自分だけが特に指摘を受けたのか。特に加算税について過少申告加算税と重加算税(35%)の違いや認定の基準等、きわめて判断が難しいと思います。

調査官からは、あなたのやったことは「重加算税」の対象になりますと言われれれば反論することができないかも知れません。税理士は調査官の指摘のどこまでが正しく、どこからは認める必要がないのか。その理由は何なのか。わかりやすく説明をする必要があると考えられます。

8.税務調査の著作がある税理士

税務調査に強い税理士であれば、税務調査に関する本の著作等があることが多いと思います。

本の中で税理士の税務調査に対する考えも書かれていることが多いので、それらも参考に良いです。

9.税務調査に関するセミナーをやっている税理士

税務調査に強い税理士であれば、ホームページや著作の中ではなかなか書きにくいことも、セミナーで話をされることも多いと思います。合わせて節税に関する話もあると思います。

ただし、脱税まがいの話をする税理士や、海外の土地、金融資産等の活用した脱法まがいの話をする税理士は、疑ってかかることが必要です。また、税理士でない人の行う節税セミナー等では一部脱税支援ブローカーのような人たちが行っているケースもありますので注意が必要です。

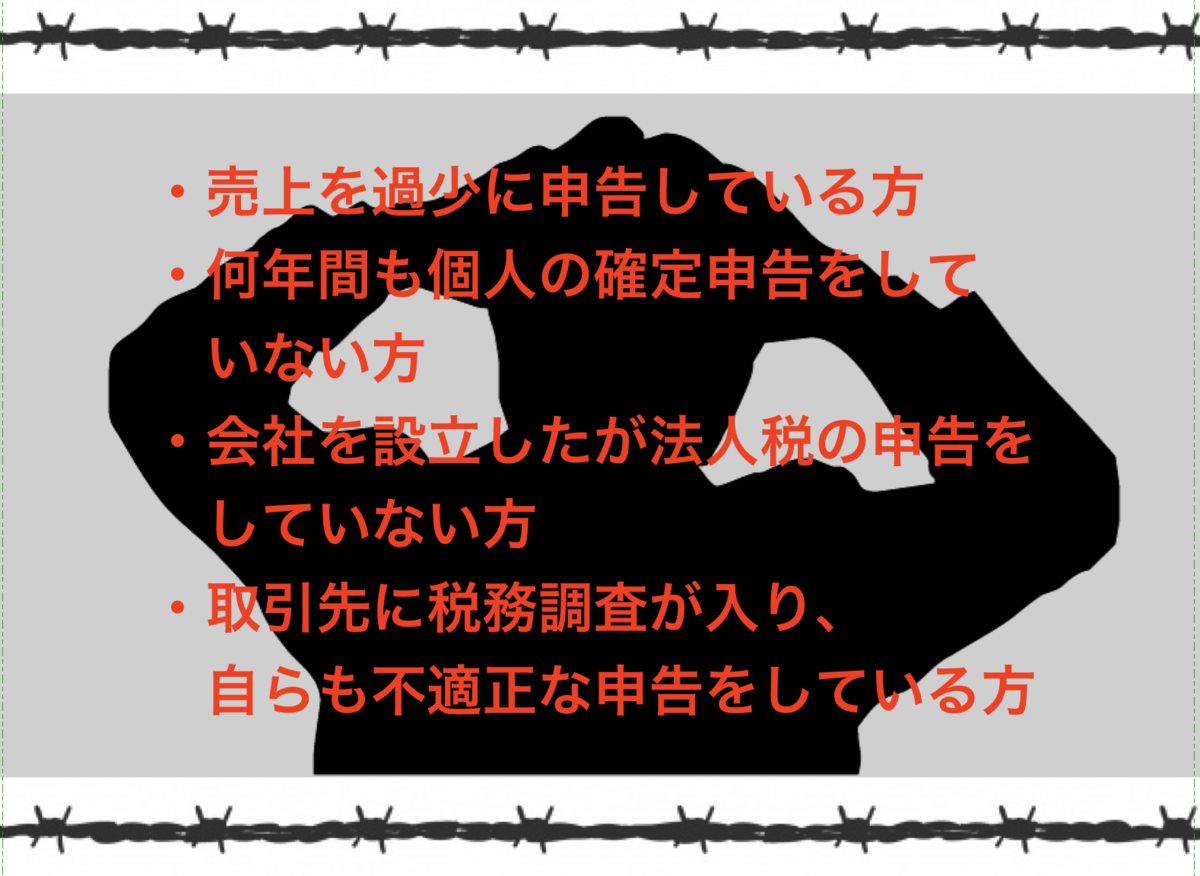

綺麗事ではなく、脱税は全く割に合いません。重加算税(35%、40%)を取られるだけでなく、告発されて逮捕される場合もあります。

また、社会的信用を失い、取引先からも見離されたりして最悪倒産する恐れもあります。

当税理士は国税専門官として課税庁に勤務した経験並びに30年近く税務会計に携わり、多くの税務調査の実務経験があります。税務調査対策、税務調査の立会の相談を承っています。お気軽にご相談下さい。

電話による相談は無料です。面会の場合は有料となります。

どうしても信頼関係の築けない依頼者の方や反社会的勢力の方、それらに関係する方からの相談はお受けできません。あらかじめご了承下さい。

043-224-3618

田代税理士事務所

ホームページを見たとおっしゃってください。

お問合せはこちら

お問合せ・ご相談は、お電話またはフォームにて受け付けております。

まずはお気軽にご連絡ください。無料相談実施中です!

お気軽にお問合せください

心無い同業者による当ホームページ(リニューアル前)の無断転載がありました。

ホームページを閲覧の際には、お気をつけください。 当ホームページ無断転載厳禁

当ホームページ無断転載厳禁

お問合せはこちら

代表者紹介

事務所案内

著書・執筆記事